北极星风力发电网获悉,11月11日晚间,上交所官网显示,上交所上市审核委员会定于11月18日召开2025年第55次上市审核委员会审议会议,审核浙江振石新材料股份有限公司(以下简称“振石股份”)首发事项。振石股份主板IPO于2025年6月25日获得受理,并于当年7月19日进入问询阶段。

本次冲击上市,振石股份拟募集资金约39.81亿元,扣除发行费用后,将应用于玻璃纤维制品生产基地建设项目、复合材料生产基地建设项目、西班牙生产建设项目、研发中心及信息化建设项目。

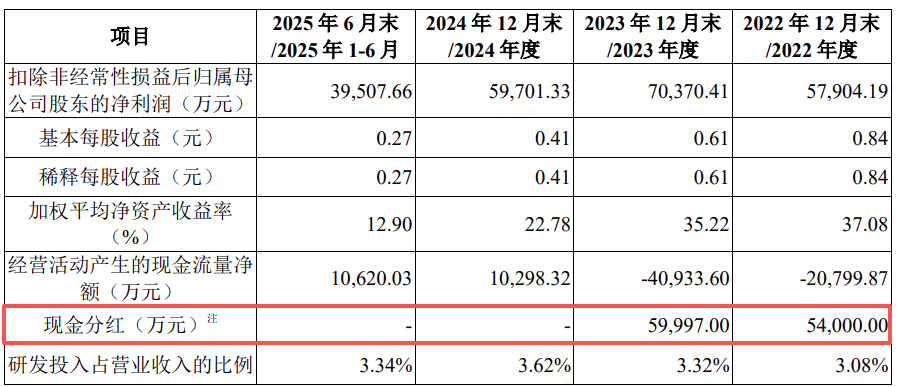

但值得注意的是,振石股份在2022年和2023年累计现金分红11.4亿,直接分走了这两年73%的净利润。“先分红,后募资”,这一行为不免让人质疑。

全球风电细分龙头 依赖“巨石”

风电叶片材料主要有纤维织物以及拉挤型材,它们在壳体、主梁、叶根以及预埋件腹板等风电叶片主要承力结构的关键区域被大量使用。

据了解,振石股份是一家从事清洁能源领域纤维增强材料的研发、生产及销售的国家级高新技术企业,主要产品包括清洁能源功能材料及其他纤维增强材料,覆盖风力发电、光伏发电、新能源汽车、建筑建材、交通运输、电子电气及化工环保等行业。

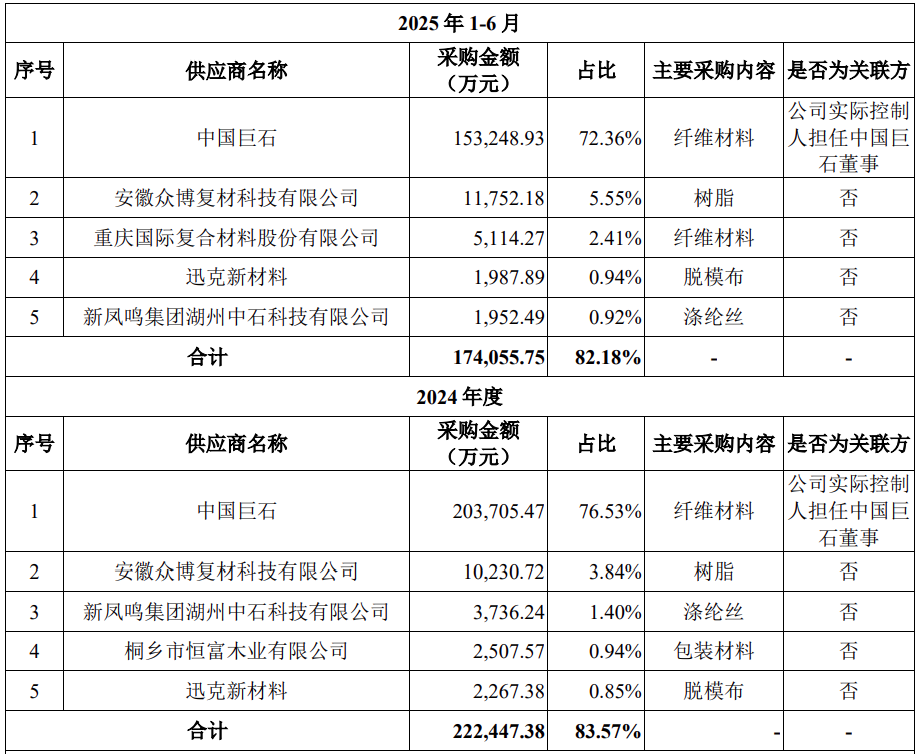

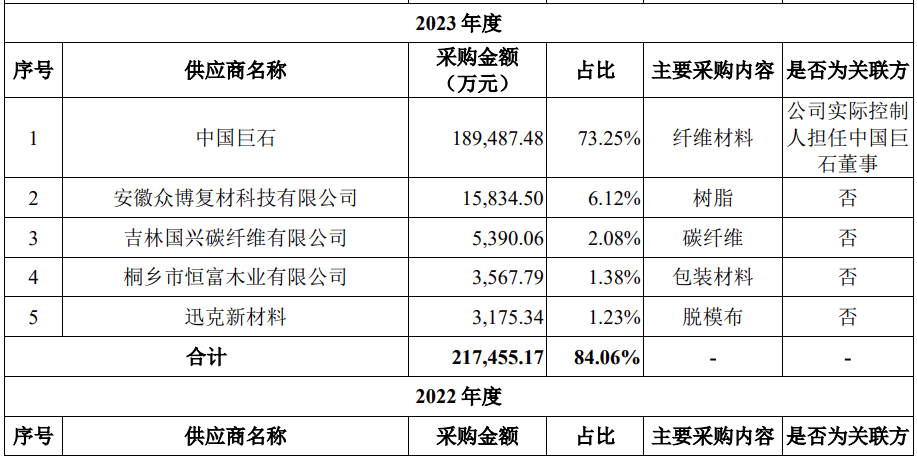

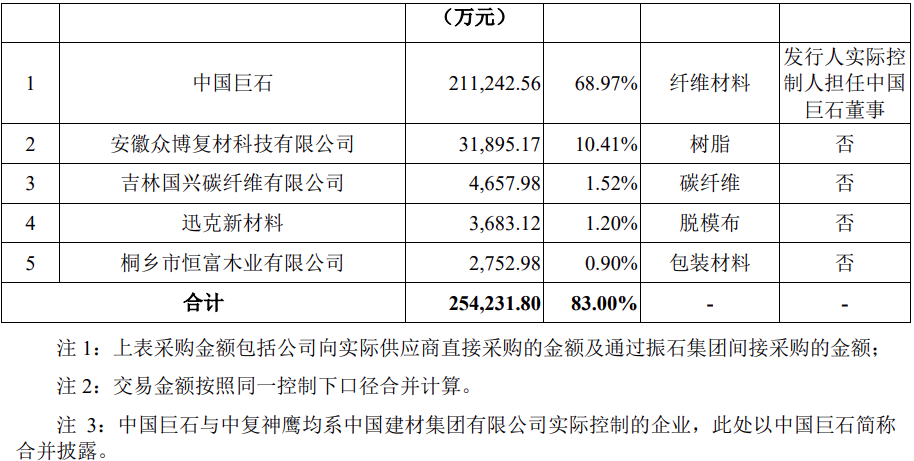

纤维材料、树脂、固化剂、脱模布、涤纶丝等为振石股份生产纤维增强材料的主要原材料。振石股份主要供应商为中国巨石、安徽众博复材科技有限公司、吉林国兴碳纤维有限公司等。玻璃纤维采购方面,公司与中国巨石建立了长期稳定的合作关系,签署年度协议以保证供应及时性和稳定性。

但也需要警惕其中存在的风险,由于全球和中国的玻璃纤维生产企业的高集中度,呈现寡头垄断的产能分布格局,振石股份的供应商数据显示,振石股份前五名供应商采购占比连续三年超80%(分别为83.00%、84.06%、83.57%),其中中国巨石作为第一大供应商,采购占比稳定在60%以上。

IPO上市关键期 业绩承压

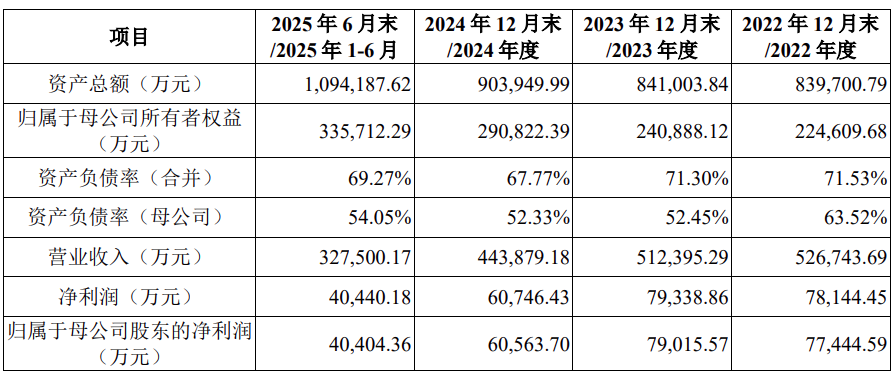

振石股份曾通过恒石控股于2015年12月在香港联交所上市,并于2019年7月完成私有化退市,此次冲刺IPO标志着振石股份再次向资本市场发起冲击。但在IPO上市的关键时期,振石股份的业绩数据却不乐观。

2022年-2024年,振石股份营业收入分别为52.67亿元、51.24亿元、44.39亿元,呈现连续三年滑坡趋势;归属于母公司净利润分别为7.74亿元、7.90亿元、6.06亿元。

振石股份方面表示,下滑原因主要是来自清洁能源功能材料的收入下降,“风电拉挤型材市场恶性价格竞争”和“原材料价格下降导致收入降幅大于成本降幅”。招股书显示,该清洁能源功能材料在营业收入中占比超过80%。

2022年-2024年,公司应收账款的账面余额分别为22.48亿元、19.20亿元、21.08亿元,占营业收入的比重分别为42.67%、37.47%、47.48%,应收账款占比高。

此外,振石股份方面坦言,随着业务规模的持续扩大,公司负债总额可能增加,面临着短期偿债能力下降、资产负债率上升的可能。

振石股份冲刺IPO结果如何,我们将继续跟进。

发表评论